Một số gợi ý đối với chính sách tài khóa của Việt Nam từ COVID 19

Một số đề xuất đối với chính sách tài khóa của Việt Nam trong thời gian tới bao gồm: (1) Áp dụng mức thuế tối thiểu toàn cầu cho các công ty đa quốc gia theo sáng kiến cải cách thuế của OECD; (2) Áp dụng nguyên tắc thu thuế theo điểm đến đối với các giao dịch kinh doanh dựa trên nền tảng số, không chỉ đối với các giao dịch xuyên quốc gia, mà bao gồm cả giao dịch nội địa; (3) Tiếp tục khẳng định đồng tiền ảo, nếu không được các ngân hàng trung ương phát hành, không phải là phương tiện thanh toán.

Một số đề xuất đối với chính sách tài khóa của Việt Nam trong thời gian tới bao gồm: (1) Áp dụng mức thuế tối thiểu toàn cầu cho các công ty đa quốc gia theo sáng kiến cải cách thuế của OECD; (2) Áp dụng nguyên tắc thu thuế theo điểm đến đối với các giao dịch kinh doanh dựa trên nền tảng số, không chỉ đối với các giao dịch xuyên quốc gia, mà bao gồm cả giao dịch nội địa; (3) Tiếp tục khẳng định đồng tiền ảo, nếu không được các ngân hàng trung ương phát hành, không phải là phương tiện thanh toán.

1. Thâm hụt tài khóa và gia tăng nợ quốc gia do COVID-19

Covid-19 đã gây ra ảnh hưởng tiêu cực đến mọi mặt hoạt động kinh tế - xã hội tại các quốc gia trên thế giới khi nhiều quốc gia áp dụng giãn cách xã hội, hạn chế xuất nhập cảnh. Hậu quả là nhiều quốc gia rơi vào suy thoái từ sau khủng hoảng tài chính 2007-2008.

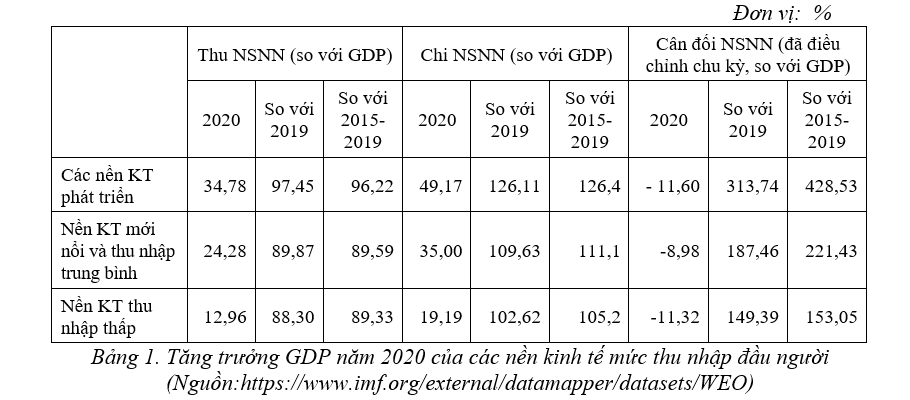

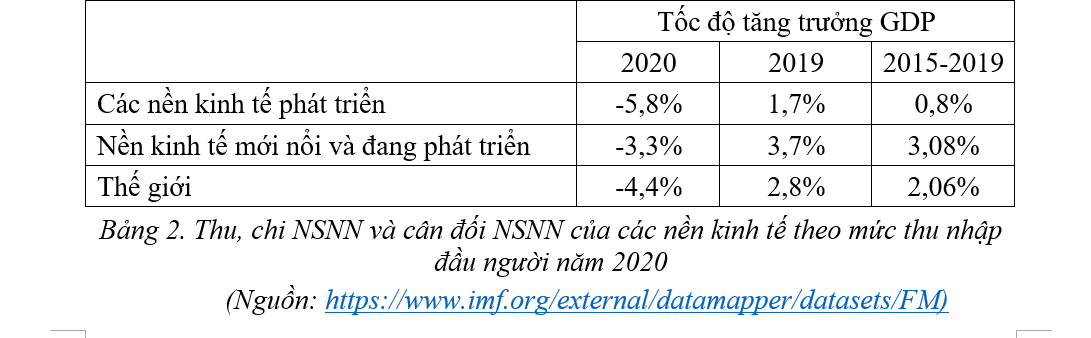

Bảng 1 cho thấy hầu hết các nền kinh tế có tăng trưởng âm trong năm 2020, bình quân toàn cầu sụt giảm GDP ở mức -4,4%; các nền kinh tế phát triển chịu ảnh hưởng lớn hơn, với mức sụt giảm lên đến gần 6%, gần gấp đôi mức sụt giảm của các nền kinh tế mới nổi và đang phát triển. Vấn đề kinh tế này đã gây ra tác động mạnh mẽ đến thu, chi NSNN và cân đối NSNN tại các nền kinh tế.

Bảng 2 bên dưới cung cấp thông tin về thu, chi NSNN và cân đối NSNN của các nền kinh tế theo mức thu nhập đầu người. Mặc dù tỷ lệ thu, chi NSNN so với GDP có thể khác nhau (tỷ trọng thu, chi NSNN so với GDP giảm dần từ các nền kinh tế phát triển đến các nền kinh tế thu nhập thấp), nhưng có thể thấy rõ:

Thu NSNN năm 2020 sụt giảm so với năm 2019 và bình quân giai đoạn 2015- 2019, các nền kinh tế phát triển sụt giảm nhẹ (3-4%), còn nền kinh tế thu nhập trung bình và thu nhập thấp sụt giảm mạnh (trên 10%). Số liệu thống kê cho thấy ảnh hưởng của Covid-19 đến thu NSNN lớn hơn ở các nước có thu nhập thấp hơn, dẫn đến việc duy trì chi thường xuyên của bộ máy nhà nước tại các nền kinh tế này trở thành thách thức lớn.

Chi NSNN năm 2020 tăng so với năm 2019 và bình quân giai đoạn 2015-2019, các nền kinh tế phát triển tăng hơn 26%, các nền kinh tế thu nhập trung bình tăng khoảng 10%, còn các nền kinh tế thu nhập thấp tăng ít nhất (3-5%). Số liệu này khẳng định lập luận nêu trên, khi “dư địa” sử dụng công cụ chính sách tài khóa để hỗ trợ doanh nghiệp và công dân lớn hơn tại các nền kinh tế đã phát triển.

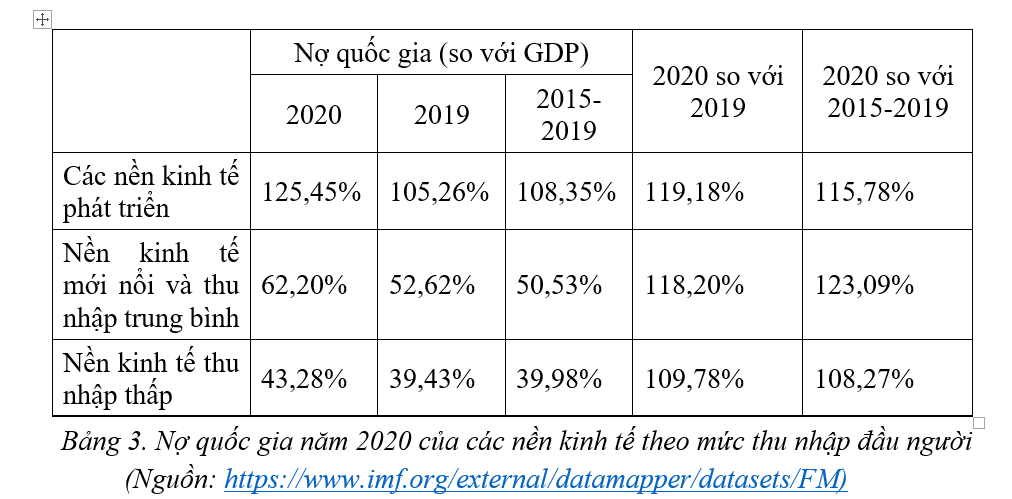

Cân đối NSNN năm 2020 của các nền kinh tế đều thâm hụt từ 9-11% GDP. Nếu so với năm 2019, thâm hụt NSNN mở rộng từ 1,5-3 lần; còn nếu so với bình quân giai đoạn 2015-2019, thâm hụt NSNN mở rộng từ 1,5-4 lần. Điều này cho thấy mức độ cạnh tranh trong tìm kiếm nguồn tài trợ cho chi NSNN tại các quốc gia là rất cao, đặc biệt tại các nền kinh tế đã phát triển và thu nhập trung bình (có thâm hụt NSNN tăng từ 2-4 lần so với trước đó). Những nền kinh tế có thu nhập thấp, với xếp hạng tín nhiệm dưới mức đầu tư, chi phí tài trợ cao, có nguy cơ bị loại khỏi cuộc cạnh tranh này. Mất cân đối NSNN nghiêm trọng trong năm 2020 đã làm gia tăng nợ quốc gia trên phạm vi toàn cầu.

Trong giai đoạn 2015-2019, các nền kinh tế phát triển đã giảm nợ quốc gia, khi tỷ lệ nợ năm 2019 là 105,26% GDP, thấp hơn tỷ lệ bình quân trong giai đoạn 2015-2019 (108,35%), thì tỷ lệ nợ năm 2020 tăng vọt lên mức 125,45%; tăng gần 20% so với năm 2019. Tình hình tương tự đối với các nền kinh tế thu nhập trung bình và thu nhập thấp, với tỷ lệ nợ công năm 2020 tăng lần lượt 18% và 9,78% so với số liệu năm 2019. World Bank, trong ấn phẩm Viễn cảnh kinh tế toàn cầu 2021, đã cung cấp số liệu về nợ chính phủ tại các nền kinh tế mới nổi và đang phát triển tăng 9 điểm phần trăm GDP chỉ trong năm 2020, mức tăng cao nhất kể từ thập niên 1980. Bên cạnh đó, nợ tư nhân tại các nền kinh tế này cũng tăng mạnh do suy thoái kinh tế toàn cầu. Nợ quốc gia tăng cao, một mặt làm gia tăng áp lực cạnh tranh trên thị trường nợ nội địa và quốc tế, có khả năng xảy ra hiện tượng chèn lấn của các nền kinh tế lớn đối với nền kinh tế nhỏ của khu vực nhà nước đối với khu vực tư nhân; mặt khác làm gia tăng rủi ro vỡ nợ và nguy cơ xảy ra khủng hoảng nợ trong tương lai, khi tốc độ hồi phục kinh tế chậm hơn mong đợi.

2. Phục hồi kinh tế dạng chữ K và quyền lực của các tập đoàn công nghệ

Đại dịch Covid-19 và các chính sách hỗ trợ từ chính phủ các quốc gia có thể gây ra một số mô hình phục hồi kinh tế như mô hình chữ V (kinh tế suy giảm mạnh, sau đó phục hồi mạnh mẽ), mô hình chữ W (kinh tế suy thoái, phục hồi nhẹ, tiếp tục rơi vào suy thoái trước khi phục hồi vững chắc), mô hình chữ L (kinh tế suy thoái nghiêm trọng, nhiều năm sau đó chưa trở lại xu thế tăng trưởng); nhưng nhiều nhà kinh tế và quản trị doanh nghiệp cho rằng mô hình chiếm ưu thế là phục hồi kinh tế dạng chữ K. Mô hình chữ K còn gọi là mô hình phục hồi 2 tầng, khi một bộ phận của nền kinh tế phục hồi dạng chữ V, và bộ phận còn lại phục hồi dạng chữ L. Chẳng hạn, các ngành du lịch, giải trí, hàng không… đã chịu ảnh hưởng tiêu cực từ giãn cách xã hội và hạn chế đi lại, khả năng phục hồi trong tương lai phụ thuộc vào kết quả kiểm soát dịch bệnh; thì thương mại điện tử, dược phẩm và thiết bị y tế lại có những tăng trưởng vượt bậc. Mô hình chữ K còn liên quan đến sự phân hóa to lớn trong thu nhập (bất bình đẳng thu nhập gia tăng), trong tìm kiếm việc làm của các tầng lớp dân cư trong một quốc gia (tùy thuộc vào khả năng tiếp cận thị trường số trong tương lai), sự phân hóa giữa các doanh nghiệp theo quy mô (doanh nghiệp nhỏ, siêu nhỏ ngưng hoạt động chiếm tỷ lệ áp đảo so với doanh nghiệp lớn), giữa kinh tế thực và kinh tế tài chính (các thị trường chứng khoán đã phục hồi ở mức trước dịch bệnh, còn kinh tế thực vẫn gặp nhiều khó khăn) và rộng hơn là sự phân hóa giữa các quốc gia theo mức độ phát triển và thu nhập (các nền kinh tế thu nhập trung bình và thu nhập thấp hạn chế trong chính sách tài khóa và vay nợ, đã nêu ở phần 2 của bài viết này).

Báo cáo rủi ro toàn cầu 2021 của Diễn đàn Kinh tế Thế giới đã chia sẻ kết quả khảo sát gần nhất từ phía các nhà quản trị, trong đó nêu các lĩnh vực dịch chuyển theo hướng tích cực hoặc tiêu cực trong năm 2020, so với bình quân giai đoạn 2017-2019, từ các nền kinh tế đã phát triển và mới nổi. Đối với các nền kinh tế mới nổi và đang phát triển, những lĩnh vực được cải thiện nhiều nhất theo mức độ là: (1) Hợp tác trong nội bộ công ty; (2) Phản ứng của chính phủ đối với sự thay đổi; (3) Hiệu quả của dịch vụ đào tạo; (4) Tính sẵn có của vốn mạo hiểm; (5) Năng lực thu hút nhân tài của quốc gia. Ngược lại, những lĩnh vực bị hạ bậc đánh giá bao gồm: (1) Gia tăng chi phí kinh doanh liên quan đến tội phạm và bạo lực; (2) Giảm tính độc lập của tư pháp; (3) Gia tăng tội phạm có tổ chức;,(4) Gia tăng vị thế thống lĩnh thị trường; (5) Lòng tin của công chúng vào chính trị gia.

Từ kết quả đánh giá này, kết hợp với mô hình phục hồi dạng chữ K, có thể thấy được sự tăng trưởng mạnh mẽ của các thực thể kinh tế lớn có ưu thế về công nghệ số qua đại dịch Covid-19. Số liệu cho thấy tỷ trọng của 10 công ty có vốn hóa lớn nhất (trong đó có 6 công ty Facebook, Apple, Amazon, Netflix, Microsoft, và Alphabet - công ty mẹ của Google) trong chỉ số S&P 500 tăng từ mức 19,1% năm 2019 lên 27,6% trong năm 2020, áp đảo 490 công ty còn lại trong chỉ số này.

Sự trỗi dậy của các tập đoàn công nghệ lớn, đại diện là Amazon, Apple, Facebook và Google, nổi tiếng bằng sự đổi mới công nghệ và thúc đẩy ứng dụng công nghệ kỹ thuật số hơn bất kỳ công ty nào khác từ nhiều năm qua, được hỗ trợ bởi các hậu quả của Covid- 19 như giãn cách xã hội và sự ngưng trệ của hoạt động kinh tế thực, đã làm gia tăng quyền lực kinh tế (và kéo theo đó là quyền lực chính trị) của các tập đoàn công nghệ, thường được gọi là Big Tech. Trong phạm vi bài viết này, tác giả giới hạn bởi ảnh hưởng của Big Tech đối với chính sách tài khóa và chính sách tiền tệ của các quốc gia..

Theo Borrett (2021), các công ty công nghệ khổng lồ của Mỹ đã nhiều lần bị chỉ trích vì trả mức thuế rất thấp trên khắp thế giới, bất chấp việc họ được định giá thị trường hấp dẫn và tốc độ tăng trưởng chưa từng có. Báo cáo về “Silicon Six” (Google, Amazon, Apple, Facebook, Microsoft và Netflix) của tổ chức Fair Tax Mark cho thấy khoảng cách giữa thuế pháp định và thuế hiệu lực là 155,3 tỷ USD trong giai đoạn 2010-2019. Việc thu thuế các tập đoàn công nghệ ngày càng khó khăn khi mô hình kinh doanh mới có các yếu tố về vốn và lao động ở trên không gian mạng, được phát triển mạnh do Covid-19, do đó các quy tắc thuế hiện hữu không thể giúp phát hiện địa điểm diễn ra hoạt động kinh tế, nên hầu như không thể đánh thuế theo lãnh thổ (territorial taxation) hay theo người cư trú (resident-based taxation). Một sáng kiến cải cách hệ thống thuế toàn cầu mà OECD đã đưa ra từ sau khủng hoảng tài chính 2007-2008, nhằm phản ánh thực tế của một nền kinh tế số hóa và toàn cầu hóa dựa trên 2 trụ cột mới: (1) Trụ cột đầu tiên tìm cách đảm bảo rằng các quốc gia có thể đánh thuế các công ty không nắm giữ bất kỳ tài sản vật chất nào trên thị trường mà thu lợi nhuận từ những người dùng ở đó (destination-based taxation); (2) Trụ cột thứ hai nhằm giải quyết vấn đề định giá chuyển giao thông qua áp mức thuế tối thiểu toàn cầu cho tất cả các công ty đa quốc gia, dù kỹ thuật số hay không. Trong khi đề xuất này còn đang trong vòng thảo luận (dự kiến đến giữa năm 2021), một số quốc gia châu Âu đã hoặc đang lên kế hoạch triển khai thuế dịch vụ kỹ thuật số (Digital Services Tax – DST). Tuy nhiên, cách tiếp cận khác nhau đối với thuế DST đưa ra mức độ phức tạp cao, gây tốn kém không chỉ đối với các Big Tech, vốn có các dòng doanh thu. và mô hình kinh doanh hết sức đa dạng, mà còn đối với các chính phủ, những người phải thu thập và kiểm toán tất cả các nguồn khác nhau này (Borrett, 2021).

Một nguy cơ khác mà các Big Tech có thể ảnh hưởng đến dự định thu thuế của các quốc gia, đó là việc vận hành hệ thống thanh toán riêng của mình. Trong những năm qua, các Big Tech đã nỗ lực thúc đẩy việc áp dụng tiền ảo (cryptocurrency) và công nghệ blockchain, bằng cách thu hẹp khoảng cách giữa thế giới tài chính truyền thống và thế giới tiền ảo bằng các dịch vụ thanh toán tương ứng của họ: Amazon Pay, Apple Pay, Facebook Pay, và Google Pay. Mặc dù các dịch vụ thanh toán này đều hỗ trợ thanh toán giao dịch bằng các đồng tiền pháp định, nhưng các dịch vụ này đã hỗ trợ thanh toán bằng các loại tiền ảo, như Google Pay với sàn giao dịch tiền ảo Coinbase, hay Apple Pay và PayPal với nền tảng thông tin tiền ảo NewsCrypto. Với tính ẩn danh cao của công nghệ blockchain và với việc sử dụng tiền ảo trong thanh toán các giao dịch trực tuyến, việc quản lý và thu thuế theo điểm đến (destination – based taxation) trở nên bất khả thi. Hơn nữa, các Big Tech đã và đang triển khai các dự án tiền ảo của riêng mình. Amazon đã cung cấp nền tảng dịch vụ blockchain của mình với tên gọi Amazon Managed Blockchain. Facebook cũng có kế hoạch khởi động dự án tiền ảo của riêng mình được gọi là Libra, nhưng gặp chỉ trích và phản đối mạnh mẽ từ phía các ngân hàng trung ương. Đầu năm 2021, Ngân hàng Trung ương châu Âu (ECB) đã cảnh báo sự tham gia của các Big Tech vào các dự án tiền ảo là gây nguy hiểm cho quyền riêng tư, gia tăng rủi ro cho môi trường cạnh tranh và thậm chí đe dọa chủ quyền tiền tệ (Stolton, 2021).

4. Một số đề xuất chính sách liên quan

Đề xuất thứ nhất liên quan đến việc nghiên cứu vận dụng sáng kiến cải cách thuế của OECD. Về vấn đề quản lý thuế đối với giao dịch liên kết, Việt Nam đã phát triển các quy định, thủ tục trong nhiều năm; nhưng kết quả đạt được chưa như mong đợi do nhiều nguyên nhân, chủ yếu là nguyên nhân khách quan như thiếu hụt cơ sở dữ liệu về giao dịch và tồn tại sự khác biệt về thuế suất giữa các quốc gia. Trụ cột cải cách thuế thứ hai của OECD liên quan đến ý tưởng đặt ra một mức thuế tối thiểu toàn cầu (Global minimum tax) - tức mức thuế áp dụng cho các công ty có thu nhập từ hoạt động xuyên biên giới đang nộp thuế dưới một ngưỡng nhất định. Việt Nam cần tích cực ủng hộ sáng kiến cải cách thuế nói trên để áp dụng cho các công ty có cơ sở thường trú tại Việt Nam. Bên cạnh đó, trong thời gian gần nhất, Việt Nam cần rà soát lại các ưu đãi về thuế thu nhập doanh nghiệp (miễn thuế, giảm thuế, thuế suất ưu đãi, chuyển lỗ) để chuẩn bị lộ trình điều chỉnh mức thuế tối thiểu của mình không mâu thuẫn với mức thuế tối thiểu toàn cầu theo đề xuất của OECD.

Liên quan đến các công ty có nền tảng công nghệ lớn và các giao dịch thực hiện trên không gian mạng, OECD đã và đang phát triển các quy tắc để buộc các công ty kỹ thuật số phải nộp thuế tại nơi họ kinh doanh, thay vì nơi họ đăng ký công ty con. Luật Quản lý thuế (2019) của Việt Nam đã bước đầu ban hành quy định về thuế đối với các hoạt động “kinh doanh dựa trên nền tảng số” (digital platform); cụ thể là giao nhiệm vụ quản lý, giám sát các giao dịch xuyên biên giới liên quan đến hoạt động này cho NHNN và Bộ Tài chính, đồng thời ngân hàng thương mại và các tổ chức cung ứng dịch vụ trung gian thanh toán có nhiệm vụ khấu trừ, nộp thay thuế phải nộp của nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam. Quy định này đã giải quyết được các trường hợp nhà cung cấp không có cơ sở thường trú tại Việt Nam. Tuy nhiên, cần có những định nghĩa chi tiết hơn về các biểu hiện của “kinh doanh dựa trên nền tảng số”, đồng thời đơn giản hóa các thủ tục kê khai và khấu trừ thuế đối với các hoạt động này. Bên cạnh đó, Luật Quản lý thuế (2019) mới chỉ đề cập đến quản lý thuế đối với giao dịch xuyên biên giới, mà chưa tính đến các giao dịch trong nước dựa trên nền tảng số, trong trường hợp nhà cung cấp không phải là pháp nhân, không đăng ký kinh doanh. Vì vậy, cần ban hành quy định chung về quản lý thuế đối với hoạt động kinh doanh dựa trên nền tảng số, mà thanh toán xuyên biên giới chỉ là một trường hợp đặc biệt.

Đề xuất cuối cùng liên quan đến xu thế thanh toán qua các nền tảng blockchain với việc sử dụng tiền ảo. Như đã nêu ở phần 3, các Big Tech đang đẩy mạnh các nền tảng hỗ trợ thanh toán giao dịch sử dụng công nghệ blockchain với tính ẩn danh cao, cho phép sử dụng đồng tiền ảo trong thanh toán, có thể dẫn đến vô hiệu hóa quy định quản lý thuế đối với hoạt động kinh doanh dựa trên nền tảng số mà Việt Nam mới ban hành. Liên quan đến tiền ảo, nhiều nhà nghiên cứu và hoạch định chính sách đã cảnh báo những nguy c từ việc đầu tư, giao dịch tiền ảo của các chủ thể trong nền kinh tế. Võ Đức Toàn (2021) cho rằng giao dịch tiền ảo chứa đựng nhiều rủi ro, tạo điều kiện cho phát triển các loại tội phạm công nghệ cao, rửa tiền, trốn thuế, tham nhũng, đặc biệt là các rủi ro trên thị trường tài chính. (Trần Văn Biên và Nguyễn Minh Oanh (2020) đã đánh giá tiền ảo từ khía cạnh pháp lý, cho rằng Việt Nam cần có định nghĩa rõ ràng, cụ thể về tiền ảo; ghi nhận tiền ảo là một loại tài sản mới, và là một loại tài sản đặc biệt lưu thông có điều kiện; chưa nên công nhận tiền ảo là phương tiện thanh toán; cần thu thuế đối với các hoạt động liên quan đến tiền ảo; cho phép thành lập và kiểm soát các sàn giao dịch liên quan đến tiền ảo, cho phép và kiểm soát phát hành tiền ảo ra công chúng (Initial Coin Offerings – ICO).

Phạm Quốc Việt

Trường Đại học Tài chính – Marketing

(Bài viết đươc đăng trong Hội thảo khoa học quốc gia “Định hình lại hệ thống tài chính toàn cầu và chiến lược của Việt Nam”)

Tin tức liên quan

- Quyết tâm loại bỏ cán bộ tha hóa, biến chất, bội ước với Đảng, với Nhân dân (03:06 18/04/2023)

- Bảo đảm quyền tiếp cận thông tin trong xét xử vụ án hành chính ở Việt Nam (08:58 07/03/2023)

- Quan điểm Hồ Chí Minh về văn hóa năm 1943-nhìn từ hôm nay (02:12 28/02/2023)

- Ra mắt cuốn sách của Tổng Bí thư Nguyễn Phú Trọng về phòng, chống tham nhũng, tiêu cực (04:16 03/02/2023)

- Ra mắt bộ sách thường thức chính trị (04:10 03/02/2023)