Thúc đẩy chuyển đối số giúp tối ưu hóa, cá nhân hóa việc cung ứng sản phẩm, dịch vụ trong ngân hàng

Chuyển đổi số là cuộc cách mạng nhưng cũng đồng thời là cuộc đua hết sức căng thẳng, không chỉ giữa các ngân hàng mà còn giữa các ngân hàng với các doanh nghiệp khác trong nền kinh tế. Trong bối cảnh đại dịch COVID - 19 tác động nặng nề đến các mặt của đời sống và những chuyển biến mạnh mẽ của cuộc cách mạng công nghiệp lần thứ 4. Hệ thống ngân hàng Việt Nam đang có những bước chuyển đổi tích cực. Chuyển đổi số trong ngân hàng là một trong những yếu tố then chốt tạo hệ sinh thái số về tài chính bao trùm thúc đẩy chuyển đổi số trong các lĩnh vực khác.

Chuyển đổi số là cuộc cách mạng nhưng cũng đồng thời là cuộc đua hết sức căng thẳng, không chỉ giữa các ngân hàng mà còn giữa các ngân hàng với các doanh nghiệp khác trong nền kinh tế. Trong bối cảnh đại dịch COVID - 19 tác động nặng nề đến các mặt của đời sống và những chuyển biến mạnh mẽ của cuộc cách mạng công nghiệp lần thứ 4. Hệ thống ngân hàng Việt Nam đang có những bước chuyển đổi tích cực. Chuyển đổi số trong ngân hàng là một trong những yếu tố then chốt tạo hệ sinh thái số về tài chính bao trùm thúc đẩy chuyển đổi số trong các lĩnh vực khác.

Với tầm nhìn đến năm 2030 “Việt Nam trở thành quốc gia số, ổn định và thịnh vượng, tiên phong thử nghiệm các công nghệ và mô hình mới; đổi mới căn bản, toàn diện hoạt động quản lý, điều hành của Chính phủ, hoạt động sản xuất kinh doanh của doanh nghiệp, phương thức sống, làm việc của người dân, phát triển môi trường số an toàn, nhân văn, rộng khắp”, Chương trình “Chuyển đổi số quốc gia đến năm 2025, định hướng đến năm 2030” của Chính phủ nêu rõ quan điểm Người dân là trung tâm của chuyển đổi số, từ đó xác định Tài chính - Ngân hàng cùng nhiều lĩnh vực khác như Y tế, Giáo dục, Nông nghiệp, Giao thông vận tải và logistics… đều là những lĩnh vực có tác động xã hội, liên quan hàng ngày tới người dân, thay đổi nhận thức nhanh nhất, mang lại hiệu quả, giúp tiết kiệm chi phí cần ưu tiên chuyển đổi số trước. Chuyển đổi số trong ngân hàng là việc tích hợp số hóa và công nghệ số vào mọi lĩnh vực ngân hàng. Sự tích hợp này cho phép tạo mới - hoặc sửa đổi các quy trình kinh doanh, văn hóa và trải nghiệm khách hàng hiện có nhằm đáp ứng các yêu cầu thay đổi của thị trường và mong muốn của khách hàng. Chuyển đổi số giúp ngân hàng tiết kiệm chi phí và hợp lý hóa các quy trình hoạt động. Sự tích hợp này cũng giúp mang lại trải nghiệm khách hàng dễ dàng và hấp dẫn hơn. Trong bối cảnh kinh tế số phát triển, lĩnh vực ngân hàng số trở thành định hướng tập trung nhằm tạo ra các dịch vụ mới và xây dựng nên lợi thế cạnh tranh của các ngân hàng. Công ty kiểm toán toàn cầu PwC ghi nhận Việt Nam là thị trường tăng trưởng nhanh nhất về thanh toán di động trong năm 2018 với tỷ lệ người tiêu dùng sử dụng thiết bị di động để thanh toán hàng hoá, dịch vụ tăng từ 37% lên 61%. Theo Ngân hàng Nhà nước, tới cuối năm 2020, số lượng và giá trị giao dịch thanh toán qua di động tăng tới hơn 1.111,2% và 4.049,1% so với cùng kỳ năm 2016. Riêng năm 2020, số lượng giao dịch thanh toán qua Internet đạt gần 374 triệu giao dịch với giá trị đạt hơn 22,4 triệu tỷ đồng (tăng 8,3% về số lượng và 25,5% về giá trị giao dịch so với cùng kỳ năm 2019); số lượng giao dịch thanh toán qua điện thoại di động đạt gần 918,8 triệu giao dịch với giá trị đạt gần 9,6 triệu tỷ đồng (tăng 123,9% về số lượng và 125,4% về giá trị so với cùng kỳ năm 2019)

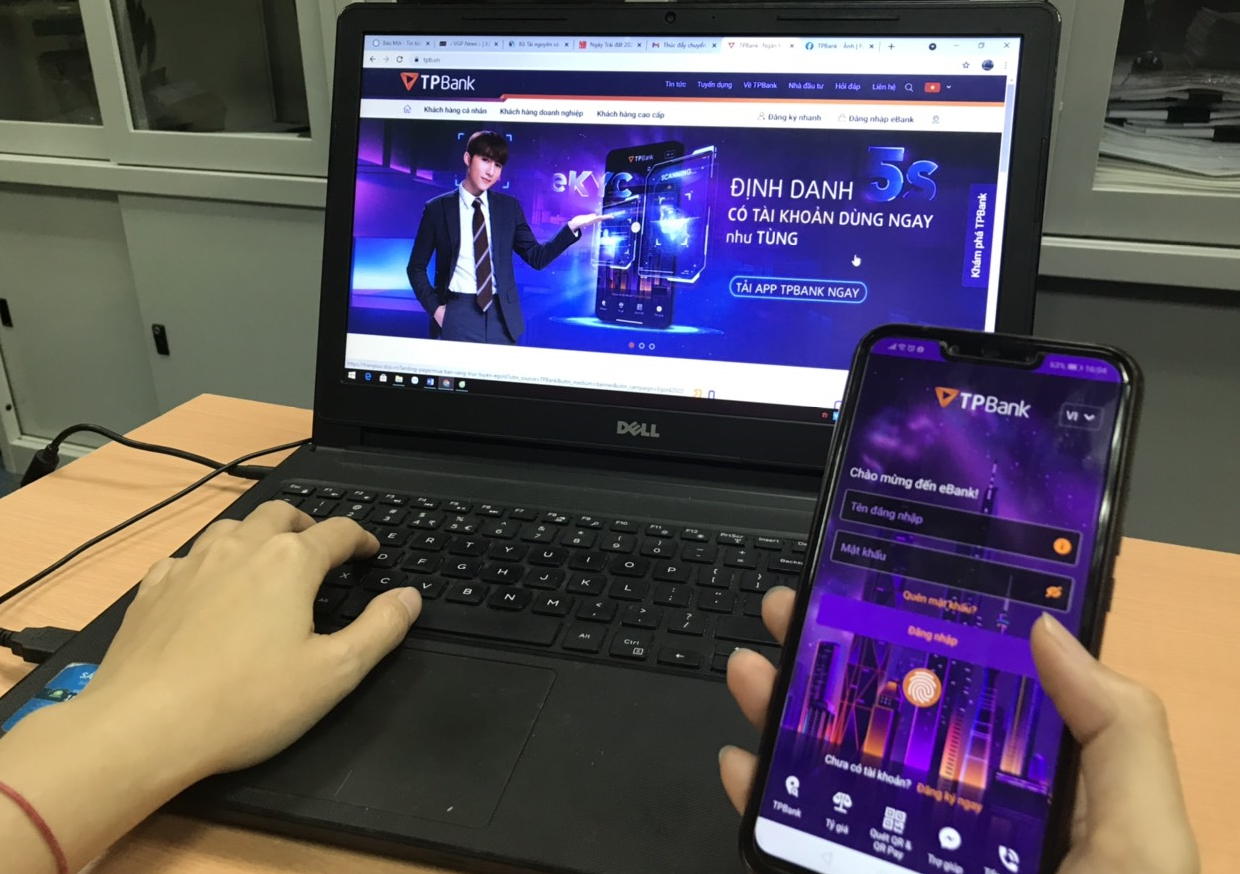

Có thể kể đến nhiều triển khai số tại các ngân hàng thương mại tại Việt Nam hiện nay như tại BIDV, ứng dụng điện thoại “BIDV Home” đã cho phép khách hàng đăng ký khoản vay để mua nhà một cách dễ dàng bằng thiết bị di động với mức lãi suất cạnh tranh, nhận tư vấn trực tiếp trước khi đến các Phòng giao dịch và theo dõi quá trình khoản vay. Còn tại VietinBank - đơn vị tiên phong dẫn đầu công nghệ số hóa ngành tài chính - ngân hàng tại Việt Nam, ngay từ tháng 10 - 2013, VietinBank đã triển khai VietinBank iPay Mobile - Ngân hàng số tích hợp nhiều tính năng, tiện ích trên nền tảng di động cho phép khách hàng sử dụng mọi lúc, mọi nơi. Ngày 12/12/2019, VietinBank tiếp tục ra mắt ứng dụng VietinBank iPay Mobile phiên bản 5.0 với hơn 130 tính năng. Các tính năng của iPay Mobile của VietinBank đáp ứng đầy đủ nhu cầu giao dịch đa dạng của khách hàng từ quản lý tài khoản, chuyển tiền, gửi tiết kiệm, thanh toán QR, đặt mua vé tàu xe, vé máy bay, vé xem phim, phòng khách sạn, đi chợ online, liên kết ví với hệ sinh thái đa dạng như: Điện, nước, di động, truyền hình cáp, Internet... Khách hàng còn có thể mua bảo hiểm, trái phiếu hay kết nối chứng khoán dễ dàng trên iPay Mobile chỉ bằng vài thao tác đơn giản. Đặc biệt, ứng dụng iPay Mobile còn hỗ trợ các giao dịch đặt lịch và nhắc lịch giúp người dùng chủ động hơn trong các giao dịch chuyển tiền, thanh toán hay gửi tiền tiết kiệm. Với Ngân hàng TMCP Tiên Phong (TPBank), những quy trình truyền thống để mở thẻ thanh toán, đề nghị cấp thẻ ATM,… đều được thay thế bới LiveBank. Được TPBank phát triển đưa vào hoạt động từ năm 2017, LiveBank được sử dụng các công nghệ như: eKYC (định danh khách hàng điện tử), OCR, QR code, sinh trắc học… đã cung cấp dịch vụ ngân hàng tự động 24/07 với hơn 250 điểm giao dịch trên toàn quốc. Với LiveBank, khách hàng có thể mở thẻ online và được phát hành thẻ trong vòng 8 phút. Ngoài ra, việc phát triển mạng lưới bằng máy sẽ nhanh hơn từ 50 đến 100 lần so với tốc độ phát triển mạng lưới phòng giao dịch truyền thống. Chính việc ứng dụng các thành tựu công nghệ và tự động hóa đã giúp các ngân hàng rút ngắn thời gian, giảm chi phí giao dịch, chi phí đầu tư ban đầu, chi phí vận hành sau này….

Tương ứng với tốc độ tăng trưởng mạnh mẽ của thanh toán điện tử, tốc độ phát triển của kinh tế số tại Việt Nam trong thời gian qua luôn ở mức rất cao. Năm 2020, thương mại điện tử tăng tới 46% so với năm trước. Theo ước tính của Google và Temasek trong Báo cáo Kinh tế số Đông Nam Á E-conomy năm 2020 thì nền kinh tế internet của Việt Nam năm 2020 đạt khoảng 14 tỷ USD và dự báo đến năm 2025 sẽ đạt mức 54 tỷ USD. Đầu tư vào lĩnh vực internet ở Việt Nam năm 2020 cũng bùng nổ, đến 151 giao dịch với giá trị là 935 triệu USD. Riêng trong lĩnh vực ngân hàng, nhiều đơn vị đã xem việc phát triển ngân hàng số là một mục tiêu trong chiến lược kinh doanh, không đơn thuần là các dự án công nghệ thông tin và xây dựng chiến lược chuyển đổi số phù hợp với đặc thù đơn vị mình. Theo kết quả khảo sát vào tháng 9/2020 của Ngân hàng nhà nước, đã có 95% ngân hàng đã và đang xây dựng hoặc dự tính sẽ xây dựng chiến lược chuyển đổi số, trong đó 39% ngân hàng đã phê duyệt chiến lược chuyển đổi số hoặc tích hợp trong chiến lược phát triển kinh doanh/công nghệ thông tin; 42% ngân hàng đang xây dựng chiến lược chuyển đổi số

Chia sẻ về việc chuyển đổi số tại Ngân hàng TMCP Tiên Phong, ông Nguyễn Hồng Quân - Phó Tổng Giám đốc TPBank cho biết trong năm 2020 triển khai Đổi mới số tại TPBank đã được ứng dụng trong mọi hoạt động của ngân hàng, từ vận chuyển, giao dịch tại quầy, tín dụng, quản trị rủi ro, dịch vụ khách hàng… với dịch vụ khách hàng, TPBank đã sử dụng trợ lý ảo Chatbot trên fanpage, website, ebank với cơ chế trực tuyến 24/7 và phản hồi ngay lập tực giúp khách hàng được hỗ trợ nhanh chóng, tức thì, đúng lúc làm tiết kiệm thời gian, tiền bạc,… việc ứng dụng sinh trắc học cũng giúp xác thực khách hàng eKYC trên hotline, ebank, livebank. Hoạt động quản lý rủi ro của ngân hàng cũng được chuyển đổi số khi ngân hàng sử dụng Big Data trong phát hiện hoạt động/giao dịch bất thường cùng với đó là phân luồng, giám sát và tìm kiếm xe ô tô. Ngoài ra, tự động hóa quy trình (RPA) để thu thập dữ liệu từ đó giúp phân tích chuyên sâu bằng machine learning và xây dựng mô hình định lượng rủi ro. Hơn nữa trong quá trình vận hành ngân hàng cũng đã sử dụng đến 70 robot cho RPA và nhận dạng ký tự quang học OCR, BPM, ECM thêm nữa là triển khai dự án Ngân hàng không giấy tờ Paperless.... Có thể nói trong quá trình phát triển của mình việc xác định “chuyển đổi số là mục tiêu sống còn của ngân hàng”, và chính tầm nhìn xa đó đã trở thành “chìa khóa vàng” để ngân hàng này phát triển mạnh mẽ, vươn lên từ một ngân hàng bị xem là “yếu kém phải tái cơ cấu” trở thành Top 10 các Ngân hàng lớn mạnh nhất của hệ thống Ngân hàng Việt Nam với cơ sở khách hàng tăng gấp 1,6 lần và tổng tài sản tăng trưởng 51% giai đoạn 2017 - 2020

Năm 2021 là năm bùng nổ về chuyển đổi số, sẽ có các chuyển đổi tích cực trong việc cải thiện trải nghiệm khách hàng và nâng cao năng suất, hiệu quả kinh doanh cho các doanh nghiệp. Chuyển đổi số trong lĩnh vực ngân hàng mang lại nhiều cơ hội. Thông qua tự động hoá, các nền tảng mới gắn kết khách hàng… giúp tối ưu hóa, cá nhân hóa việc cung ứng sản phẩm, dịch vụ.

Lê Dũng - Đức Đông

Theo Tạp chí Tri thức Xanh - Số 59 -21